Оффшоры - температура, показывющая проблемы экономики и правоприменения. Сбивая температуру организм не вылечить. Власть и оппозиция может легко решить проблему оффшоров - не использовать их в своих операциях. Оффшоры применяет весь мир. Запретить оффшоры можно только отгородившись от мира.

Всегда были страны, привлекавшие к себе капитал выгодными условиями и анонимностью. Остальные страны с этим боролись, но им никогда не удавалось победить.

Политики и партии активно используют тему оффшоров в своей пропаганде и в нападках на конкурентов.

Высокий налоговый чин ссылается на вывоз валюты в оффшоры для оправдания необходимости крайне не популярного 15% налога на продажу валюты. Представители оппозиции обещают снизить налоги и увеличить социальные выплаты, а на вопрос – откуда деньги – отвечают «Олігархам … дозволяють не сплачувати податки в Україні, все через офшори».

Примерно тоже написано в Программе ООБ, в которой оффшоры упомянуты 4 раза. Бывший Вице-Премьер Тигипко обещает покончить с оффшорами за счет 12% налога на перечисление туда валюты а депутаты от БЮТа вносят 2 законопроекта, в которых вводится соответствующий налог в 15%, а количество оффшорных стран увеличивается с нынешних 37 до 68 и более.

С другой стороны, представители власти (включая самого Тигипко) обвиняются в использовании оффшорных юрисдикций в своих финансовых операциях.. В том же самом обвиняются и представители оппозиции.

Таким образом, «оффшор» является ключевым словом, использовав которое удается внушить широким слоям населения самую неприемлемую для них идею. При этом сам оффшор широко применяется, в т.ч. представители основных политических сил. Часто этим словом обозначается любой способ ухода от уплаты налогов «сильных мира сего», а политики убеждают население, что оффшор – простое воровство, которое можно без труда выявить и прекратить, а не прекращают из-за помех чинимых оппонентами.

2. Оффшор – что это?

В дословном переводе «off shore» означает «за берегом» - так в Англии 19в. назывались зарегистрированные в стране фирмы, управлявшиеся из-за границы (в условиях Англии, действительно, за берегом). В настоящее время под оффшором чаще всего понимают страны, предоставляющие налоговые льготы (вплоть до полного устранения налогообложения) для зарегистрированных фирм, не ведущих бизнеса в самой стране. Вторым условием отнесения страны к оффшору является отсутствие требования раскрытия конечных собственников.

Оффшоры активно используются западными компаниями для оптимизации налогообложения. Анонимность реальных собственников также позволяет скрывать свои доходы торговцам оружием, наркотиками, преступным группировкам. Власти ведущих стран пытаются поставить деятельность оффшоров под контроль, но это встречает сопротивление властей оффшорных государств, для которых этот бизнес дает существенную долю доходов.

Оффшоры - температура, показывающая проблемы экономики и правоприменения. Сбивая температуру организм не вылечить.

Особенность нашей страны в том, что схемы зарубежных преступных группировок используют торговцы и производители легального товара от продуктов питания до мебели и вычислительной техники.

Возможности, предоставляемые украинским предпринимателям оффшорными схемами значительно шире, чем западным.

Это:

- получение иностранной юрисдикции

- возможность свободно пользоваться своими средствами

- возможность пользоваться льготами иностранным инвесторам при вложении в Украину

- защита владельцев бизнеса от произвола власти

- оптимизация налогообложения.

Основная причина использования оффшоров западным бизнесом – высокие налоги у себя в стране. Для Украины она лишь одна из длинного списка причин:

- произвол властей;

- отсутствие эффективной судебной защиты;

- недоверие иностранных партнеров к украинской регулятивной и судебной системам;

- избыточный и непредсказуемый валютный контроль;

- завышенные налоговые отчисления, непредсказуемый характер налогового администрирования.

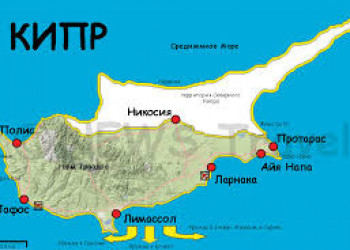

Так, при произволе украинских чиновников в отношении бизнеса, имеющего иностранную юрисдикцию, он пользуется поддержкой властей и дипломатов своей страны, возможностью защищаться в иностранных судах (Кипр, многие оффшоры используют английское право в своих судебных системах).

Анонимность конечных собственников затрудняет незаконные действия с ними. Недоверие иностранных партнеров к предприятиям с украинской юрисдикцией имеет ту же природу – при возникновении спорных вопросов невозможно воспользоваться ни украинскими судами, ни украинскими чиновниками в силу их коррумпированности и несоответствия принятых у нас процедур привычным для них правилам.

Например, иностранный получатель украинской продукции хочет предъявить претензии поставщику. Куда ему обращаться? В украинский суд – он не знает процедур, не умеет заносить аргументы судье. А так он обращается с иском к кипрской фирме по правилам английского права. Поэтому зачастую покупатели не хотят прямых договоров с украинскими фирмами, а требуют поставщиков, зарегистрированных в более цивилизованных странах.

Валютный контроль в Украине такой же непредсказуемый, как и остальные регуляторные процедуры, сильно затрудняет использование полученных валютных доходов. На перевод средств из Украины существуют существенные ограничения. Очередное внезапное их изменение в середине ноября 2012г. с вводом обязательной продажи 50% валютной выручки и сокращением до 90 дней срока получения товара/услуги в случае предоплаты служат лучшей иллюстрацией проблем, для решения которых, в частности, подходят оффшоры.

И последнее в списке – налоговая оптимизация - также важна не только сама по себе, как у западных предпринимателей. Правила начисления налогов в Украине постоянно меняются, налоговые чиновники требуют авансовой оплаты, увеличения налогооблагаемых сумм до заранее заданной ими величины, правила расчета часто меняются, в т.ч.решением самих чиновников, без принятия новых законов. При несогласии следуют внеплановые проверки вплоть да масок-шоу. Гораздо проще спрятаться за иностранной юрисдикцией.

3. Оффшоры и устранение двойного налогообложения.

Часто путают оффшоры с процедурой устранения двойного налогообложения. Список оффшоров в Украине установлен Розпорядженням КМУ №143-р от 23.02.2011г. В него в настоящее время входит 36 стран и территорий. В их числе 3 небольших европейских страны – Андорра, Гибралтар, Монако, несколько самостоятельных государств, таких, как Либерия или Бахрейн, а также острова в Карибском бассейне и Тихом океане. Чаще других Украина использует операции с Британскими Виргинскими островами, Маршалловыми островами, Белизом.

Что дает применение оффшоров при экспорте или импорте?

Пример 1. Украинская компания экспортирует свою продукцию зарубеж. Получателем показана подконтрольная ей же компания в оффшорной зоне. Получив товар и заплатив за него договорную сумму с минимальной прибылью для производителя, она продает товар конечному потребителю по реальной цене. Основная часть прибыли осталась у компании в оффшоре.

Пример 2. Украинская компания покупает сырье (оборудование, комплектующие). Продавцом является подконтрольная ей компания из оффшорной зоны. Цена покупки завышается т.о., чтобы украинская компания получила минимальную прибыль. Основная часть дохода остается компании-продавцу из оффшора.

В чем же преимущества?

- налог на прибыль не уплачен ни в Украине, ни в оффшоре;

- деньги находятся за рубежом, откуда их можно использовать по желанию владельца без украинского валютного контроля;

- эти средства можно вложить в Украину уже как иностранную инвестицию;

- средства в оффшоре недоступны украинским правоприменительным органам;

- товар поставляется компанией из оффшора, а не из Украины, что западным покупателям предпочтительней.

Как Украина борется с оффшорами:

Статья 161.2 Налогового кодекса позволяет относить на затраты не более 85% стоимости товаров и услуг, приобретенных у поставщиков из оффшорных стран. Не включается также в состав затрат полностью или частично затраты на оплату консалтинговых, маркетинговых, рекламных, инжиниринговых услуг (статья 139), выплата роялти (статья 140), выплата процентов по долговым обязательствам (ст.141), если они направлены поставщику услуги из оффшорной страны.

После принятия кодекса прямой импорт товаров и услуг из оффшорных стран практически прекратился (как и перевод туда средств за товары и услуги), его удельный вес упал до 0.1% от общего импорта Украины.

Но объем выведения средств в оффшоры по общему мнению не уменьшился. Что является лучшим подтверждением бессмысленности подобных ограничений.

Экспорт в оффшорные страны больше импорта, на него не было введено никаких ограничений, его удельный вес остается в пределах 1-1.7% общего экспорта Украины.. Впрочем, эта сумма также незначительная и не объясняет тот объем средств, который, по общему мнению выводится в оффшоры.

Таблица 1 Экспортные и импортные операции Украины с оффшорными странами, млн.$

| Страна | Экспорт товаров и услуг 2011г. | Импорт товаров и услуг 2011г. | Удельный вес, % Экспорт/ Импорт |

Экспорт товаров и услуг 2012г. | Импорт товаров и услуг 2011г. | Удельный вес, % Экспорт/ Импорт |

| Оффшоры | 772.5 | 145.5 | 0.94/0.16 | 1405.7 | 112.8 | 1.70/0.12 |

| Кипр | 611.4 | 964.1 | 0.74/1.1 | 796.4 | 993.6 | 0.96/1.09 |

| Всего Украина | 82107.5 | 88854.9 | 100 /100 | 82337.4 | 91364.3 |

100 /100 |

Данные Госкомстата

Применение оффшоров при прямых инвестициях

Единственная оффшорная юрисдикция, которая приведена в статистике инвестиций – это Британские Виргинские острова. В эту страну из Украины ушло 25.8млн.$ по статье «торговля, ремонт». Последние 5млн были переведены в 2010г., после этого цифра не менялась.

Остальные оффшоры вложили в Украину менее 900млн.$ (ближе других к данной цифре подошел Белиз, средства поступали в 2012г.).

Как видно из данных Таблиц 2, 3, в Украину через оффшор вкладывается значительно больше инвестиций, чем вывозится. Основная сумма, которая возвращается в Украину в виде инвестиций, попадает в оффшор иными путями. Но и эти суммы незначительны на фоне общего объема платежного баланса страны.

Таблица 2 Инвестиции (акционерный капитал) в Украину из-за рубежа млн.$

| Страна | Сумма инвестиций на 1.1.2011 | Уд.вес, % | Сумма инвестиций на 1.1.2012 | Уд.вес, % | Сумма инвестиций на 1.1.2013 | Уд.вес, % | Прирост за 2011г. | Прирост за 2012г. |

| Кипр | 10044.9 | 19.4 | 12645.5 | 25.6 | 17275.1 | 31.7 | 2600.6 | 4629.6 |

| Британские Виргинские острова | 1451.8 | 2.8 | 1607.0 | 3.3 | 1884.9 | 3.5 | 155.5 | 277.9 |

| Всего Украина | 51774.5 | 100 | 49362.3 | 100 | 54462.4 | 100 | -2412.2 | 5100.1 |

Таблица 3 Инвестиции (акционерный капитал) из Украины за рубеж млн.$

| Страна | Сумма инвестиций на 1.1.2011 | Уд.вес, % | Сумма инвестиций на 1.1.2012 | Уд.вес, % | Сумма инвестиций на 1.1.2013 | Уд.вес, % | Прирост за 2011г. | Прирост за 2012г. |

| Кипр | 6342.5 | 90.6 | 6342.1 | 91.9 | 5810.5 | 89.6 | -0.4 | -531.6 |

| Британские Виргинские острова | 25.8 | 0.4 | 25.8 | 0.4 | 25.8 | 0.0 | 0.0 | 0.0 |

| Всего Украина | 7000.2 | 100 | 6898.9 | 100 | 6481.9 | 100 | -101.3 | -417.0 |

Данные Госкомстата

Кроме того, многие оффшоры внесены в черный список FATF и операции с ними опасны не только с точки зрения украинского законодательства. Не случайно с большинством стран из украинского списка оффшоров не выполняется никаких операций.

Страны, с которыми Украина заключила договор об избежании двойного налогообложения, не включают оффшорные юрисдикции.

Это 68 стран, указанных в письме ГНСУ 12.01.2012 №811/7/12-1017. В списке практически все европейские страны, развитые страны других континентов, практически все страны бывшего СССР. 4 договора действуют с советских времен (Испания, Кипр, Малайзия, Япония), остальные были заключены уже в независимой Украине.

Практически все эти договора предусматривают налогообложение дивидендов на уровне 5-15%, налог на проценты от 0 до 10% и налог на роялти от 0 до 18% (чаще всего 10%).

И только с Кипром был заключен договор, который предусматривал 0% налог по всем операциям.

Этот договор был пересмотрен в ноябре 2012г. его условия еще следует одобрить в ВР, они вступят в силу не ранее 2014г. Для украинских компаний, в которых кипрские инвесторы вложили от 100 000 евро или владеют не менее 20% акций, налог на дивиденды будет 5%, для остальных – 15%. Такая же схема действует до инвесторов из Австрии, Великобритании, Германии, Дании, Швейцарии, США и Канады. Налог на роялти станет 5-10%, на проценты – 2%.

Было также заключено соглашение об обмене информацией, в т.ч. о конечных собственниках бизнесов. Кипр не является оффшором, он в 2004г. вступил в ЕС и поднял налоги с 4.25 до 10% В то же время, налоговый режим в стране остается самым мягким в Европе.

В товарообороте с Кипром преобладают импортные операции (с оффшорами они не выгодны из-за ограничений НК, для Кипра ограничений нет), они составляют чуть больше 1% общего импорта Украины. Объем экспортных операций – 0.7-1 % общего экспорта.

Товарооборот с оффшорами или Кипром составляет незначительную сумму, что показывает – основные средства из Украины попадают в Кипр иным путем, и ограничения, заложенные в НК, мало на что повлияли.

ЕС требует от Кипра повысить налог до 12.5%. Но, как утверждают специалисты, это не уменьшит привлекательности страны - доходы от дивидендов и прироста капитала освобождены от налогов. Для тех, кого увеличение налога коснется (получающих доход от процентов, управления недвижимостью или трейдинга) остаются Ирландии, Болгария и Мальта. Но с Мальтой и Ирландией у Украины нет договора об избежании двойного налогообложения. С Болгарией есть, налог на дивиденды в нем предусмотрен 5%, на проценты и роялти 10%. Болгария может оказаться вполне приемлемой заменой Кипру.

Пока новое соглашение с Кипром не вступило в силу, украинским физическим лицам и компаниям выгодно оформлять права собственности на кипрский бизнес и получать дивиденды. Но и после вступления соглашения в Силу останется выгодным, например, продавать свой бизнес через кипрские компании.

Пример 3. Украинский собственник продает бизнес. Для этого он передает права собственности на него связанной с ним кипрской компании. В таком случае, он продает бизнес не в Украине, а на Кипре. Доход от продажи подлежит налогообложению по месту регистрации продавца, а на Кипре на него нет никакого налога. Не случайно, владельцы банков и других крупных бизнесов перед продажей оформляли их на кипрских владельцев. И после вступления нового соглашения, это будет также выгодно.

Значительную сумму составляют прямые инвестиции на Кипр и из Кипра в Украину.

Несмотря на многочисленные разговоры о том, что Украина инвестирует средства на Кипр, статистика показывает, что из Кипра в Украину пришло в 2.5 раза больше средств, чем было выведено в виде прямых инвестиций. Более того, в последние годы прямые инвестиции из Украины на Кипр прекратились, и даже пошел обратный процесс.

Из таблиц следует, что в 2011г. и прямые инвестиции из Украины зарубеж, и из-за рубежа в Украину упали. Но никто не говорил, что уменьшился отток денег в оффшоры.

В этой статистике нет выплаты доходов зарубеж. Общая сумма выплат в 2011г. составила 9.6млрд.$ - это во все страны. Еще до 3млрд.$ составляет возврат банками кредитов, оплат за ценные бумаги.

В прессе фигурировали цифры о 50млрд. $ переведенных на Кипр украинскими банками за 2010-11гг. Но, как выяснилось, основная часть этой суммы составили операции Приват-банка в интересах своего кипрского филиала. Т.е. это были деньги филиала, которые приходили в Украину и уходили из нее. По мнению Привата это не было выведением валюты из Украины, т.к. выводилась предварительно заведенная, не украинского происхождения валюта. Другого мнения не последовало, но эти цифры приводятся всякий раз, когда хотят преувеличить значение оффшоров в украинских бедах.

Можно предположить, что фактически украинские деньги попадают на Кипр и в оффшоры путями, которые не отслеживаются украинской статистикой и регуляторами, а значит, возможные законодательные ограничения на использование оффшоров их не коснутся.

4. Что предлагается?

Как уже упоминалось, Налоговый кодекс не позволяет относить на затраты в полной сумме платежи в оффшоры. Два законопроекта от оппозиции в прошлой ВР предлагали ввести 15% налог на все платежи в оффшорные зоны, расширить список этих зон вдвое, включить в него Кипр.

Власть и оппозиция может легко решить проблему оффшоров - не использовать их в своих операциях

Возникает вопросы.

- Сколько удастся заработать бюджету (ПФ) на вводимых налогах?

Даже если поток прямых перечислений не изменится, 15% на прямые переводы в оффшоры дадут украинскому бюджету дополнительно не более 10-12млрд.гр. При дефиците бюджета и ПФ порядка 40-60млрд.гр и более. сумма не делающая погоды (только социальные предвыборные инициативы Президента потянули на 17млрд.гр). Но получение ее сомнительно, практика показывает, что вводимые ограничения обходятся. Прямые переводы средств в оффшоры и сегодня минимизированы, что не мешает увеличиваться их количеству там.

- Помогут ли предлагаемые меры сократить уклонению от уплаты налогов через оффшоры?

Не помогут. Приведенная статистика показала – операции по переводу средств в оффшоры практически не улавливаются нашими регуляторами.

- Все предлагаемые меры направлены против прямых платежей из Украины в оффшорные страны (в банки и/или конечным получателям).

- Примером использования оффшоров, не замечаемого украинской статистикой является приведенная в прессе записка украинской таможни о работе украинских ферросплавных заводов. Из записки следует, что сырье предприятия импортируют из стран, не являющихся оффшорными зонами, по «непрямым контрактам». И хотя ведомства обвиняют предприятия в использовании оффшорных посредников для налоговой оптимизации, фактов они не приводят.

Оффшоры применяет весь мир. Запретить оффшоры можно только отгородившись от мира

- Большое количество описанных в прессе схем оформления собственности связано с использованием английской юрисдикции. При этом владельцем промежуточной английской фирмы («прокладки») является оффшорная компания (часто с Британских Виргинских островов или другой оффшорной страны, не внесенной в черный список FATF). Таким образом, для Украины операции совершаются с Великобританией и никаких санкций на них ввести невозможно. Более того, при ведении бизнеса в Великобритании возможно использовать «номинального директора», данные о котором и будут высвечены в открытом реестре. Данные же о бенефициаре остаются в регуляторных органах страны, но в открытый доступ не попадают.

Таким образом, Примеры 1 и 2 модифицируются. Договор на экспорт заключается с английской фирмой, имеющей оффшорного владельца. Эта фирма платит налог в Великобритании, но она также практически не получает прибыли, как и украинский экспортер. Вся прибыль на 3-м шаге достается оффшорной компании, которая по реальной цене продает товар реальному покупателю.

Украинские контролирующие органы, даже понимая, что используются оффшор, не могут предъявить реальных обвинений, а только использовать административный произвол.

Выше приведены отдельные примеры, которые были описаны в ходе журналистских расследований относительно конкретных фирм, связанных с олигархами или чиновниками. Понятно, что в реальности схем уклонения от контроля использования оффшоров значительно больше и законным путем это использование проконтролировать и пресечь невозможно.

Проект закона представляет собой PR – способ повышения рейтинга на модной теме без решения проблемы.

Закон о трансфертном ценообразовании и борьба с оффшорами.

Налоговики придумали новый закон, который, по их мнению, сделает невыгодным использование оффшорных юрисдикций в принципе. В соответствии с ним Кабинет Министров составит список стран, в котором налоги ниже, чем в Украине на 5% и более. При экспорте в эти страны на сумму более чем 50млн.гр. экспортер обязан подать налоговикам обоснование цены, а налоговики рассмотрят и решат, уклоняется экспортер от налогов или нет. Обоснование разрешается проводить одним из 5 методов - от сравнения с ценами других аналогичных продаж до расчета своих затрат. Но при контроле налоговики сами определят, каким методом определять цену.

Если в стране действуют несколько ставок налогов, резидент должен представить справку, по какой ставке платит налог его корреспондент. Этот же порядок будет действовать и при поставке внутри страны «связанным лицам», т.е. если поставщик и получатель имеют общего учредителя, являются материнской и дочерней компаниями и т.д.

На самом деле, и сегодня есть статья НК, позволяющая налоговикам объявлять цену поставки товара нерыночной и производить доначисление налога. Но сегодня на пути такого действия есть 2 ограничения.

- Налоговики должны доказать нерыночность цены

- При отклонении цены поставки от определенной налоговиками меньше 20% доначисление не производится.

Эти 2 ограничения снимает предлагаемый проект. Теперь налогоплательщик должен доказывать обоснованность цены, а отклонение разрешается не более чем на 5%.

Каковы возможные последствия введения подобного закона?

- Заполнение такой документации потребует от налогоплательщика создания специального подразделения с большим штатом квалифицированных специалистов, ни экономист, ни бухгалтер, ни сбытовик не смогут по отдельности сформировать пакет документов для контроля.

- Произвол налоговых органов возрастет в разы. Но если сегодня он, в основном, касается мелких и средних фирм, то теперь под него попадут также и крупные. Ведь только от решения налогового инспектора будет зависеть, признать цену данного налогоплательщика обоснованной или доначислить ему налог. Никакой жесткий алгоритм не сможет учесть все нюансы ценообразования, скидок и надбавок, страхования, отчислений на продвижение товара и т.д. Предприятия попадают в полную зависимость от налоговых органов.

- Всегда остается возможность зарегистрировать «прокладку» в такой стране, в которой налоги не отличаются от украинских, и через нее выводить прибыль в оффшор, как это делается и сейчас.

Налоговики создают специальный центр по отслеживанию таких операций. Но новый закон не дает оснований для их преследования.

- Хорошо ли для украинской экономики сокращение использования оффшоров?

Если представить себе, что использование оффшоров удастся пресечь, для украинской экономики будет один вред.

Бизнес станет еще более ограничен в использовании доходов, выполнении операций.

Бизнес станет более беззащитен перед произволом чиновников.

Налоговое давление и административный нажим уничтожат те немногие производства, которые еще работают на достойном уровне.

Если бы украинская общественность верила в правильность, разумную достаточность регуляторных актов украинских ведомств. Но ведь все знают – эти акты часто лоббируют интересы близкой власти группы лиц, а иногда и вообще отражают чистое любопытство чиновников. Поэтому трудно одобрить, когда у людей забирают возможность противостоять чиновничьему нажиму.

Если бы украинская общественность верила в справедливость действий украинских правоприменителей. Но ведь все знают, эти действия часто отражают передел собственности, вызваны торжеством новых фаворитов власти над прежними, впавшими в немилость. В иных случаях, таким образом у далеких от власти собственников отнимаются выгодные активы, которые эти фавориты ранее не заметили. Использование оффшоров для спасения активов от отъема в таких ситуациях скорее полезно для страны.

Применение оффшоров – как температура, показывающая состояние экономики. Если много денег уходит в оффшоры, надо лечить экономику, сокращать регулирование, а не наращивать, укреплять право, а не произвол.

Выводы

В прессе приводились примеры использования подобных схем государственными компаниями, в частности, Укрзализныця и Надра Украины. Ситуация, когда с одной стороны сами чиновники используют оффшоры по схемам, не подлежащем контролю государственными органами, а с другой – принимают новые законы по такому контролю, лучший раз демонстрирует абсурдность и бесполезность «борьбы с оффшорами» путем принятия ограничивающих их использование законов.

В самом деле, государственные монополисты создают совместное предприятие с оффшорами. Разве не может Правиельство, курирующее это предприятие и назначающее его менеджмент, запретить ему это делать, снять руководителя. который создал такое предприятие без всяких новых законов? А вот предлагаемые законы им как раз никак не помешают. Они помешают среднему бизнесу, который захочет честно продать товар резиденту страны с более щадящим налогообложением, чем Украина - в ту же Болгарию. Собирать документы для обоснования цены придется долго и дорого и не факт, что докажет.

Если чиновники не хотят, чтобы экономика Украины использовала оффшоры, они могут сами перестать их использовать без всяких новых законов. И если оппозиция хочет пресечь использование оффшоров, она также может прекратить ими пользоваться. На практике никто ничего не прекращает, а антиоффшорная риторика используется для повышения собственного рейтинга в силу непонимания многими сути данного явления.

Украина – часть глобального рынка. На этом рынке оффшоры используются. Чтобы исключить их использование украинскими компаниями следует закрыть украинскую экономику по типу бывшего СССР или ныне существующих КНДР или Кубы. Можно принимать участие в усилиях других стран против использования оффшоров для отмывания преступных доходов. Но вводить свои дополнительные ограничения бессмысленно и даже вредно.

«Борьба с оффшорами» на самом деле, это не запреты, которые только обременяют бизнес дополнительными процедурами.

Это проведения реальных реформ государственной власти и экономики.

Это суды, обеспечивающие справедливость.

Это чиновники, исполняющие закон, а не генерирующие собственные нормы права по своему усмотрению.

Это умеренные налоги, простое и дружественное их администрирование, это понятные и устойчивые законы, необременительные регулирующие процедуры.

Тогда и использование оффшоров если не уйдет совсем, то снизится до принятых в цивилизованных странах размеров и перестанет быть общегосударственной проблемой.

Влад Харьковский КЛ

Приложение

Экспортно-импортные операции Украины с оффшорными юрисдикциями и Кипром млн.$

| Страна | Экспорт товаров 2012 | Импорт товаров 2012 | Экспорт услуг 2012 | Импорт услуг 2012 | Экспорт товаров 2011 | Импорт товаров 2011 | Экспорт услуг 2011 | Импорт услуг 2011 |

| Антилья | 3.24 | 0.13 | 2.24 | 0.28 | ||||

| Андорра | 0.02 | 0.07 | 0.13 | 0.13 | ||||

| Антигуа и Барбуды | 5.5 | 0.0 | 0.2 | 0.33 | 3.35 | 0.0 | ||

| Аруба | 2.35 | 0.03 | 2.32 | 0.0 | 1.56 | 0.0 | 0.8 | 0.0 |

| Багамы | 5.1 | 0.55 | 18.7 | 1.36 | 0.02 | 0.36 | 18.29 | 0.8 |

| Барбадос | 1.77 | 0.18 | 0.26 | 0.02 | 3.78 | 0.0 | ||

| Бахрейн | 1.35 | 0.78 | 1.27 | 0.0 | 3.29 | 2.13 | 1.05 | 0.01 |

| Белиз | 225.18 | 1.05 | 61.96 | 11.26 | 7.5 | 0.48 | 74.65 | 14.45 |

| Бермуды | 2.74 | 0.09 | 3.19 | 0.17 | ||||

| Вануатц | 0.27 | 0.0 | 0.56 | 0.0 | 0.19 | 0.0 | 0.07 | 0.0 |

| Виргинские Британские острова | 364.78 | 4.74 | 296.75 | 59.96 | 152.36 | 0.7 | 268.2 | 98.44 |

| Виргинские острова США | 2.96 | 0.04 | 0.21 | 0.0 | ||||

| Гибралтар | 0.26 | 0.14 | 8.51 | 0.02 | 0.17 | 0.33 | 5.25 | 0.16 |

| Джерси | 0.11 | 0.0 | 0.19 | 0.0 | ||||

| Доминика | 17.58 | 3.61 | 6.08 | 0.62 | 8.23 | 0.11 | 0.93 | 1.29 |

| Либерия | 51.75 | 4.36 | 35.87 | 0.19 | 3.7 | 4.05 | 38.63 | 0.18 |

| Мальдивы | 0.01 | 0.37 | 0.39 | 2.18 | 0.59 | 1.7 | ||

| Маршаловы острова | 7.1 | 0.88 | 214.9 | 1.11 | 1.26 | 0.0 | 102.48 | 0.64 |

| Монако | 0.32 | 2.79 | 3.58 | 0.16 | 0.36 | 3.0 | 4.2 | 0.1 |

| Антильские острова Нидерланды | 2.11 | 0.32 | 0.31 | 0.27 | ||||

| Остров Мэн | 8.32 | 0.02 | 11.6 | 0.04 | ||||

| Остров Кайман | 0.97 | 0.06 | 0.64 | 0.01 | ||||

| Остров Кука | 1.42 | 0.0 | 0.04 | 0.0 | ||||

| Пуэрто-Рико | 0.13 | 9.4 | 0.28 | 9.59 | 0.03 | 0.0 | ||

| Самоа | 1.5 | 0.0 | 1.2 | 0.0 | ||||

| Сейшелы | 3.29 | 0.44 | 16.88 | 1.14 | 1.54 | 0.09 | 11.11 | 2.49 |

| Сент-Китс и Невис | 4.2 | 0.24 | 15.01 | 1.35 | 5.75 | 0.18 | 21.83 | 2.75 |

| Сент-Винсент и Гренадины | 8.07 | 3.09 | 0.13 | 0.0 | 10.06 | 0.16 | ||

| Острова Тейкс и Кайкос | 0.59 | 0.03 | 0.59 | 0.0 | ||||

| Итого оффшоры | 685.76 | 29.41 | 719.98 | 83.35 | 188.59 | 21.37 | 583.94 | 124.12 |

| Кипр | 451.97 | 79.55 | 344.38 | 914.04 | 174.42 | 143.93 | 436.98 | 820.12 |