Экспорт продукции машиностроения из Украины в 2017г.

После нескольких лет падения, в 2017г. экспорт продукции машиностроения из Украины стал расти.

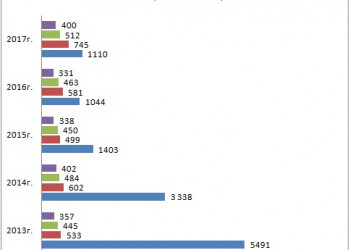

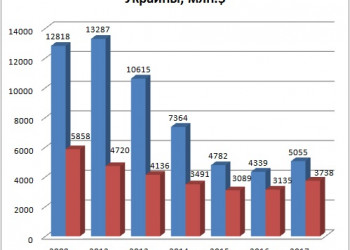

Максимум этот экспорт достигал в 2012г. - 13287млн.$. После этого он каждый год падал, достигнув минимума в 2016г. - 4339млн.$, т.е .сократившись за 4 года в 3 раза. В 2017г. экспорт уже вырос к предыдущему году на 16.5%, что с учетом предыдущего падения не много.

Куда продается?

Если же считать экспорт без учета стран ЕАЭС (РФ, Беларуси, Казахстана), то пик его был достигнут еще в 2008г. - 5858млн.$, после чего ежегодно падал, достигнув минимума в 2015г. - 3089млн.$. Т.е. и минимум был пройден раньше, и само падение оказалось меньше - на 90%. После чего он подрос за 2 года на 21% и уже превзошел уровень 2014г.

Из приведенных данных следует - доля стран ЕАЭС в украинском машиностроительном экспорте падает все последние 5лет.

В 2008г. в РФ, Беларусь и Казахстан отправлялось 54.3% экспорта машин и механизмов, в 2012г. уже 64.5%, т.е. был достигнут максимальный процент. 2/3 машиностроительного экспорта приходилось на страны Таможенного союза - это была серьезная зависимость. Но уже с 2013г. эта доля стала падать - 61%. А уже в 2015г. эта доля уменьшилась до 1/3, а в 2017г. - до 26%.

Поскольку процесс падения начался до Майдана, затронул не только РФ, но и другие нефтезависимые страны вне СНГ, то можно прийти к выводу, что причина падения - резкое падение цен на нефть. прочее топливо и сырье на мировом рынке.

Другая причина - закончился потенциал старой, еще советских времен машиностроительной продукции, остаточный спрос на нее на мировом рынке после кризиса 2008г. стал резко падать.

Чтобы исследовать этот процесс, есть смысл подробней посмотреть динамику экспорта по разным странам и видам продукции.

В 2012г. главными покупателями украинских машин были РФ, Казахстан, Венгрия Германия, Беларусь, Польша.Причем, объем продаж в РФ опережал продажи в Венгрию более, чем в 10раз. Продажи в Казахстан также опережали продажи в Венгрию на 60% (1124 против 684млн.$)

В 2017г. Казахстан выбыл из десятки крупнейших покупателей украинской машиностроительной продукции, Беларусь опустилась на 7-е место. Продажи в РФ упали более, чем в 6раз, тем не менее, продолжают превышать продажи во все остальные страны.

Продажи в РФ продолжают лидировать, несмотря на спад

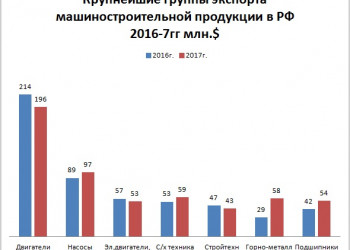

На сумму, большую, чем 100млн.$ , закупаются только двигатели. Но есть 6 групп, традиционной для Украины продукции, которые поставляются в РФ на сумму, большую, чем 50млн.$ и еще 11 групп с экспортом от 10 до 40млн.$

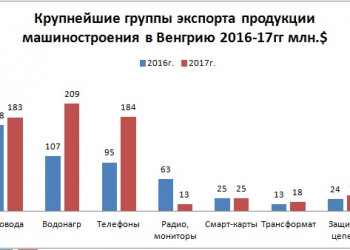

Продажи в Венгрию выросли и теперь отстают от продаж в РФ лишь на треть.

Экспорт сосредоточен в 3-х основных группах электротехнической продукции - водонагревательных устройствах, телефонах и автомобильном проводе. Значительная часть экспорта - это внутрифирменные перемещения продукции с последующим экспортом в ЕС в качестве венгерской продукции.

Продажи в Германию и Польшу колеблются последние 5 лет приблизительно на одном уровне.

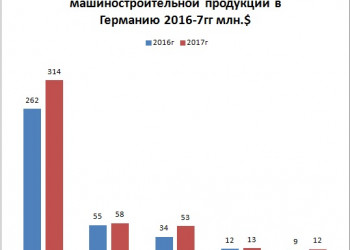

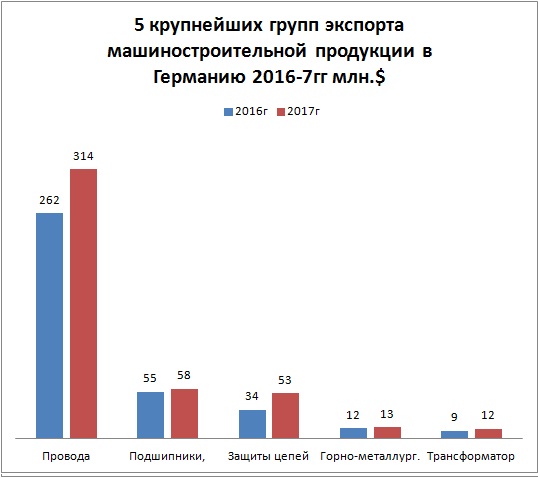

Кроме автомобильного провода заметны объемы продаж подшипников, аппаратуры защиты цепей (включатели, переключатели), горное оборудование и трансформаторы.

Продажи в Польшу это, главным образом, автомобильный провод (252млн.$ из 400), кроме того, на 10млн.$ закуплено стиральных машин.

Во 2-й пятерке также произошли существенные изменения.

Экспорт в Китай поднимался в 2013г., опускался в 2016-м, в прошедшем году снова вырос.

Экспорт в Чехию устойчиво рос все последние 5 лет, но это, главным образом, автопровод (144млн.$ из 201). То же самое касается Румынии (автопровод дал 119 из 147млн.$ экспорта).

Экспорт в Нидерланды также рос все последние годы, но он более разнообразен (больше, чем на 10млн.$ кроме автопровода было закуплено строительной, типографской техники).

Всего 11 стран закупили украинскую машиностроительную продукцию на сумму более 100млн.$ Кроме перечисленных это Беларусь, Словакия, Индия.

Что продается?

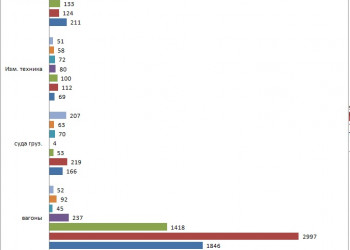

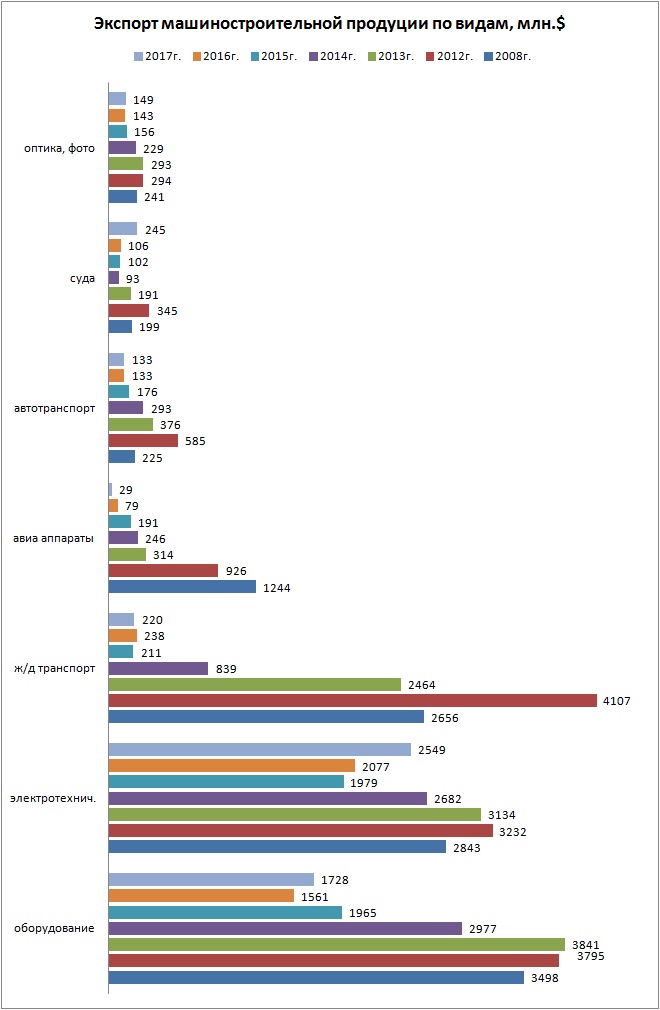

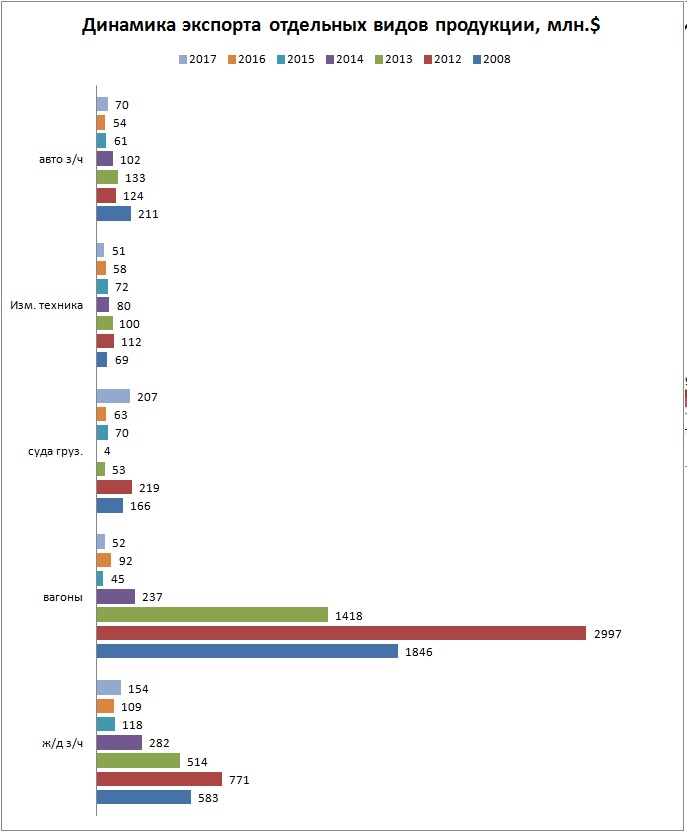

Если до 2013г. основная экспортируемая продукция машиностроения были вагоны, то после - автомобильный провод. Вагоны же, наоборот, практически перестали экспортироваться. В РФ переизбыток собственных.

24% всего машиностроительного экспорта - это автопровод

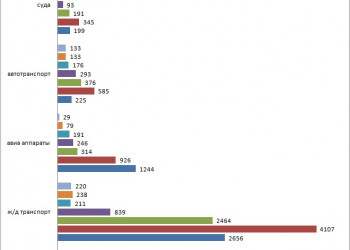

Если же посмотреть на крупные товарные группы, то на первом месте в 2017г. была экспорт электротехнической продукции, затем экспорт машин и механизмов. Все остальные группы отстают на порядок.

При этом экспорт электротехнической продукции (за счет автопровода) не сильно отстал от максимума 2012г., экспорт оборудования сократился в 3 раза, а ж/д транспорта (за счет вагонов) в 20раз.

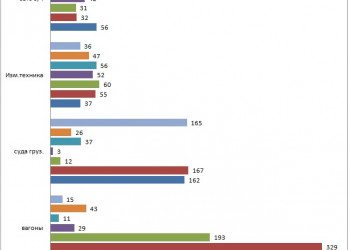

Также сократился экспорт авиа и автомобильной техники, а вот экспорт судов и приборов упал не сильно и в 2017г. начал активно восстанавливаться. Тем не менее, объемы экспорта этих групп на порядок меньше, чем электротехнической продукции или машин, оборудования.

Экспорт машин и оборудования. Что, куда и сколько.

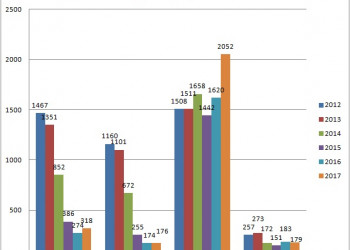

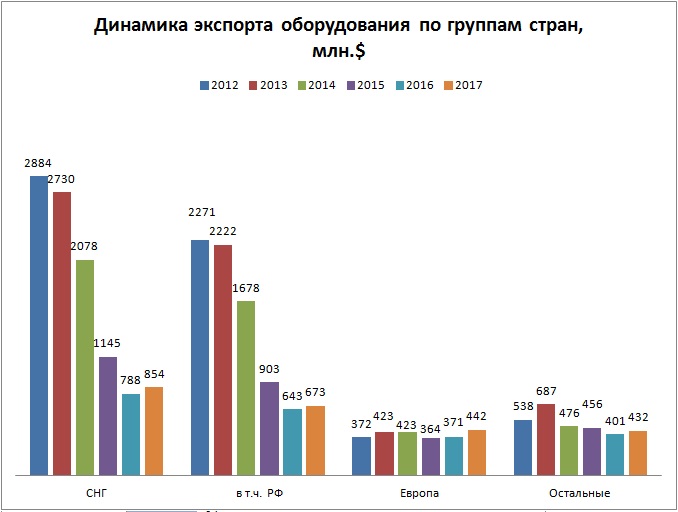

Основное падение экспорта машин и оборудования пришлось на страны СНГ, в 1-ю очередь, РФ. И началось оно еще в 2013г.

Экспорт в Европу достиг минимума в 2015-м, после чего пошел вверх и в 2017г достиг максимума. От экспорта в РФ он отстает в 1.5раза, а в 2012г. отставал в 6.1раза. Экспорт в прочие страны достиг максимума в 2013г., после чего упал до 401млн.$ в 2016-м и немного поднялся 2017-м.

Другими словами, экспорт в РФ обвалился, а экспорт в ЕС растет очень медленно и, конечно, не может компенсировать потерь.

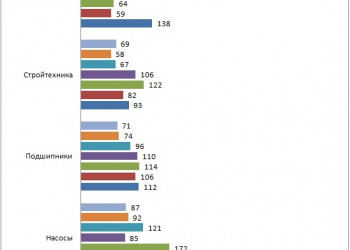

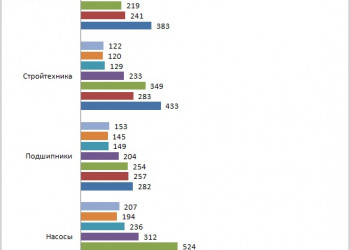

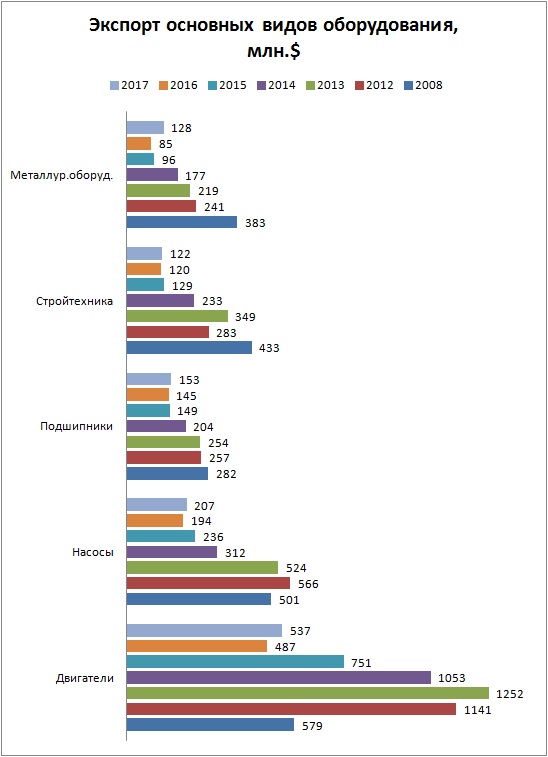

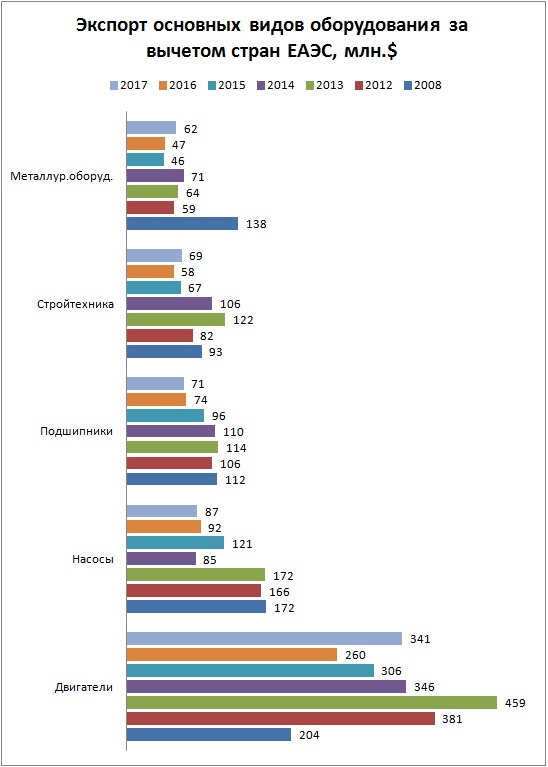

Основным экспортируемым видом оборудования остаются двигатели (вертолетные. судовые, турбореактивные). Существенное сокращение их экспорта произошло по политическим причинам - это продукция двойного назначения, ее экспорт в РФ был запрещен. Тем не менее, даже в 2017г. в РФ поставлено турбореактивных двигателей на 158млн.$ Кроме того, продолжаются поставки этих двигателей в Индию, Эмираты, а в 2017г. начались поставки в Китай (121млн.$). Если посмотреть на поставки помимо стран ЕАЭС, то они достигли максимума в 2013г., потом сократились, но в 2017г. выросли за счет Китая. Т.о. сокращение экспорта двигателей в 2.5раза произошло за счет поставок в РФ. В Европейские страны украинские двигатели поставляются в небольших количествах (наибольшие поставки в 2017г. в Чехию - на 7млн.$).

Следующий продукт экспорта - это насосы. Тут нет политики, но картина аналогичная - падение в 2.7раза к 2012г., основные поставки в РФ, в прочие станы, за вычетом стран ЕАЭС также падение экспорта - в 2 раза.Но в 2017был небольшой рост.за счет РФ (в прочие страны продолжилось падение). На сумму больше10млн.$, кроме РФ, насосы поставлялись в Беларусь, Казахстан и Китай. Поставки в Европу незначительны (по 4млн.$ в Германию и Польшу, в остальные страны и того меньше).

Насосы - традиционная продукция, с которой нелегко найти дорогу на мировой, особенно на развитый рынок.

С подшипниками несколько иная история. Среди 3-х подшипниковых заводов Украины Луцкий был включен в состав шведского гиганта SKF, его продукция поставляется в Европу в рамках политики кампании. Поэтому половина подшипников экспортируется вне ЕАЭС, в т.ч. треть всего выпуска - на 58млн.$ - в Германию. В РФ - примерно столько же. Хотя в 2015г. и экспорт в Европу также сократился.

Экспорт строительной техники в 2015г. также резко сократился, в основном, за счет стран ЕАЭС. Экспорт в Германию и Нидерланды держится на уровне 10млн.$

5-я по величине группа - это горно-металлургическое оборудование. Доля стран ЕАЭС упала за 5 лет с 2/3 до половины. Основные поставки в РФ и Казахстан. В 2016г. поставки в эти страны упал до минимума, в 2017г. поставки в РФ удвоились, в сравнении с минимумом, но остаются небольшими 57.5млн.$). Поставки в Германию держатся на уровне 13млн.$ (горное оборудование). В остальные страны продажи незначительные.

Кроме указанных, больше 100млн.$ было продано сельскохозяйственных машин - 109.5млн.$, 54% из них в РФ, заметные продажи в Молдову (11млн.$).

Таким образом, и падение экспорта машин и оборудования было связано с кризисом в РФ, и небольшой подъем в 2017г. - с окончанием кризиса в РФ. Экспорт в другие страны в заметных объемах (более 10млн.$ в год) имеет место лишь по нескольким позициям, кроме того, он год от года не растет. Новых производств с востребованной на мировом рынке продукцией не появляется.

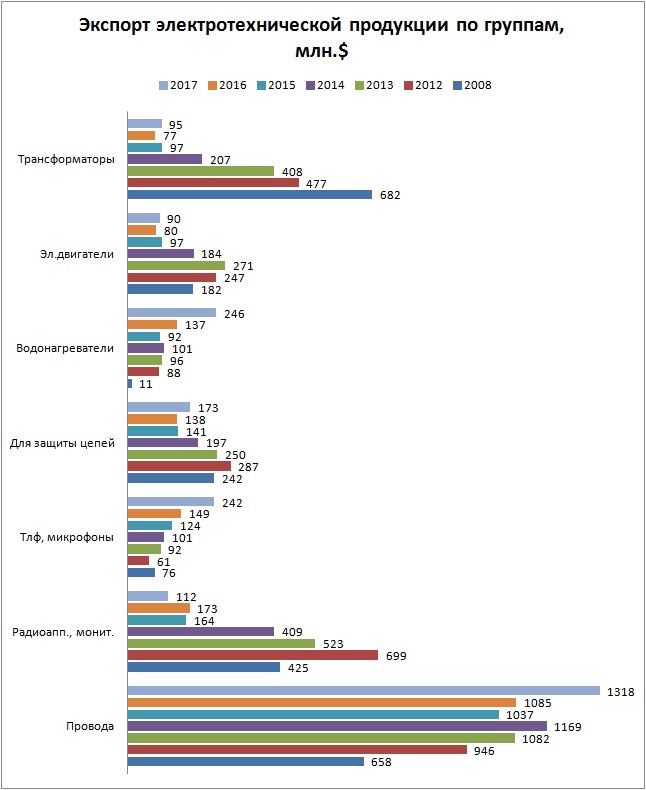

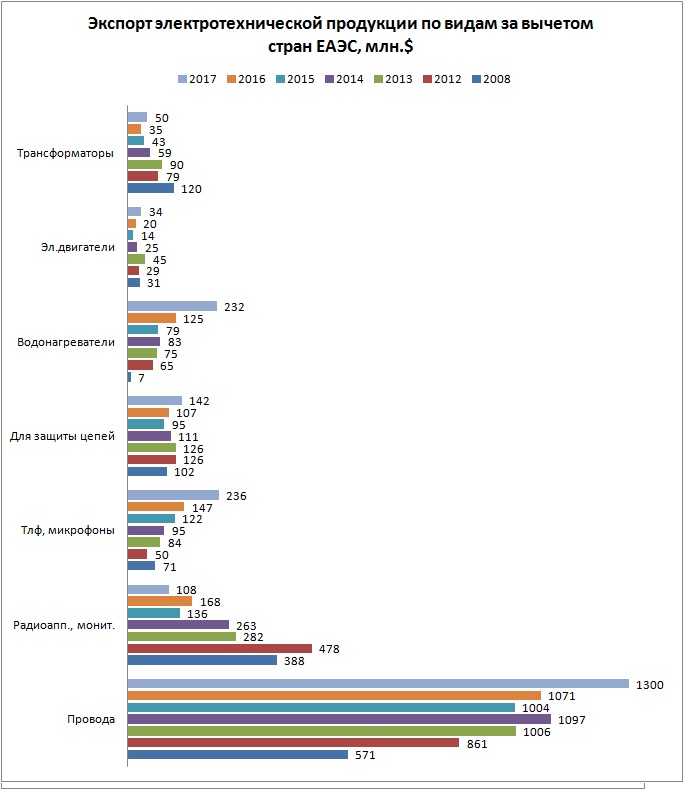

Экспорт электротехнической продукции. Что, куда и сколько

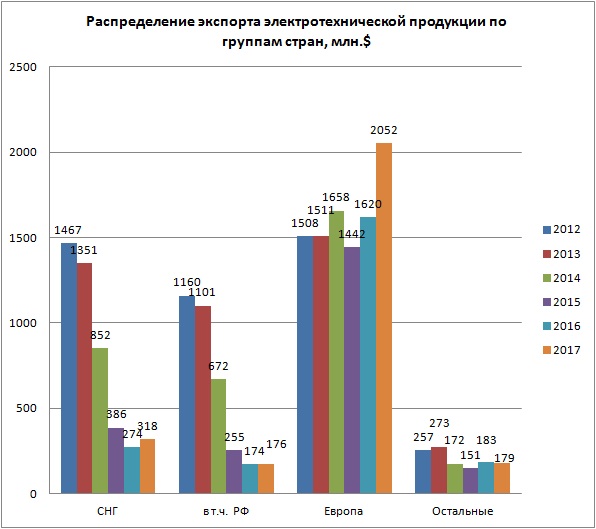

Основной экспорт электротехнической продукции - в Европу. Если в 2012г. экспорт в страны СНГ примерно равнялся экспорту в Европу, то в 2017г. безнадежно отстал - в 6.5раз.

Экспорт в Европу немного снизился в 2015г., однако следом стал расти и в 2017-м превысил 2млрд.$, побив все возможные рекорды. Экспорт в страны СНГ в 2017г. также немного подрос - до 318млн.$, в т.ч.в РФ - до 176, но в 5-6 раз ниже экспорта 2012г..

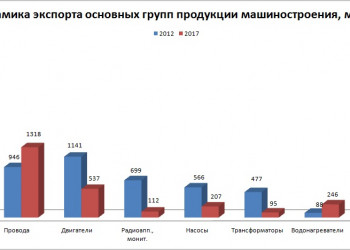

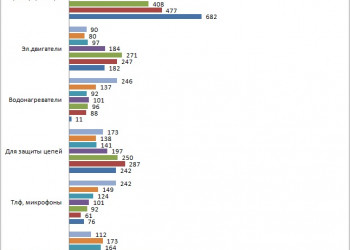

Основным продуктом электротехнического экспорта является провод. В 2008г его продавалось на 658млн.$ в т.ч. вне ЕАЭС - на 571млн.$ (вне ЕАЭС продается автопровод, внутри ЕАЭС - обычная проводка). В том же 2008г. на примерно такую же сумму экспортировались трансформаторы - на 682млн.$, в основном, в РФ (470млн.$) и в Казахстан (78млн.$).

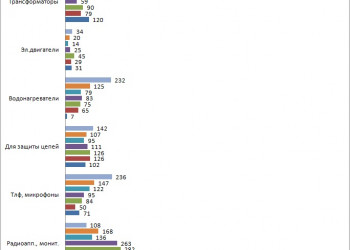

В 2017г. провод экспортируется на 1.31млрд.$, в т.ч. автопровод (в основном, в Европу) - на 1.22млрд.$). Трансформаторов в 2017г. продано всего на 94млн.$. Сократился экспорт трансформаторов не только в страны ЕАЭС, но и в другие страны. В 2017г. кроме РФ (37млн.$) трансформаторы продавались в Венгрию (18млн.$)

Другими словами, автопровод составил почти 2/3 всего электротехнического экспорта и 24% всего машиностроительного экспорта.

В 2017г. произошел большой рост экспорта телефонов и запчастей к ним. Экспорт за последние 2 года удвоился. Тут ситуация аналогичная с экспортом автопровода. В Закарпатье работают 2 предприятия - крупных международных производителя и продавца телефонов и комплектующих. Продукция для Европы, в основном, экспортируется в Венгрию в рамках внутрифирменного перемещения продукции, а оттуда уже как венгерский продукт - в Европу. В другие страны продукция идет под украинским брендом.В 2017г. было экспортировано телефонной продукции на 242млн.$, в т.ч. в Венгрию - на 184млн.$ Фактически, это поставки для всей Европы. Другой крупнейший покупатель - Молдова - почти на 30млн.$.

Экспорт аппаратуры для защиты цепей (выключатели, переключатели) вырос в сравнении с прошлым годом, но не достиг уровня 2012г. Если же исключить страны ЕАЭС, то экспорт был максимальным. Т.е. экспорт в ЕАЭС упал с 2012г. в 5 раз и не восстанавливается, а экспорт в Германию (53млн.$) падал не сильно и вполне восстановился. Кроме того, начался экспорт в Венгрию (31млн.$ в 2017г.), в Чехию и т.д. Т.е. по данной позиции экспорт, хоть и не сильно. но растет, в т.ч. в Европу.

Экспорт водонагревателей в 2017г. также резко вырос и также в Венгрию (а через нее в Европу). Если ранее поставлялись в основном нагревательные элементы сопротивления, то в 2016г. начался экспорт автоматов для приготовления кофе и чая. В 2017г. из 245млн.$ - 209 в Венгрию. 130млн.$ из них - аппараты для приготовления кофе и чая. Вообще, экспорт по данной позиции очень динамичный, растет, практически, каждый год (только в 2015г. был небольшой спад), в страны ЕАЭС никогда в больших количествах не направлялся. В 2017г. - 79% роста к 2016г.

Электродвигатели - традиционная продукция украинского экспорта, в основном, для рынка стран СНГ. Соответственно, ее экспорт сильно упал в кризисные годы. В 2017г. несколько вырос, но составил лишь 1/3 к экспорту 2013г. Вне стран ЕАЭС объемы продаж незначительные, хотя в 2018г. был экспорт на 18.6млн. в Китай.

Остальная продукция продается в небольших объемах. В отличие от 2012г., вагоны, автомобили РФ и другие постсоветские страны не покупают из-за кризиса и перенасыщения ими рынка.

Из графика видно, что заметные объемы (больше 100млн.$) экспорта были лишь по грузовым судам и железнодорожным запчастям (к проданным ранее вагонам и локомотивам). Причем, только по грузовым судам удалось вернуться на докризисный уровень.

Продажи вагонов, автомобилей, автозапчастей, авиатехники упала до незначительных величин.

Если же исключить страны ЕАЭС, то заметные объемы экспорта только по грузовым судам (они экспортировались, главным образом, в офшорные зоны - Маршаловы острова или Панаму).

ТО же касается измерительной техники, приборов автоматики и оптики.

Вся оптика экспортировалась на 10.5млн.$, жидкие кристаллы - на 8.7млн.$, медицинские приборы - на 18млн.$

Больше 10млн.$ экспортировалось:

Измерительные приборы - в РФ на 12млн.$, в Китай на 10.2млн.$

Приборы автоматики - в Чехию на 15.4млн.$, в РФ на 14.25млн.$

Таким образом, экспорт машиностроительной продукции в 2017г. вырос, но незначительно.

Экспорт новых видов продукции растет, но это связано с небольшим количеством предприятий, открытых известными в мире производителями на Западной Украине. Их объемы никак не перекроют падения традиционного экспорта в РФ, страны СНГ и развивающиеся страны, связанного как с падением цен на сырье и топливо в мире, так и с исчерпанностью потенциала традиционной продукции середины 20в. разработки.