| Экспорт продукции машиностроения из Украины в 2015г. | | Печать | |

| 09.04.2016 16:48 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

В 2015г. весь украинский экспорт упал почти на треть - на 29.3% Правда, импорт упал еще больше - на 31.1% и баланс получился положительным. - 632.5млн.$ Кризис... В кризис всегда меньше продают и покупают. Как уже говорилось, основу украинского экспорта составляют товары с небольшой добавленной стоимостью, производство которых не сильно изменилось с прошлого века - руда, металл, зерно. Удельный вес машиностроительной продукции меньше, чем металла и зерна и постоянно падает. В 2015г. экспорт машиностроительной продукции также упал больше, чем в целом по всем товарам - на 36.8% Причем, это отражение тенденции, начавшейся с 2012г.

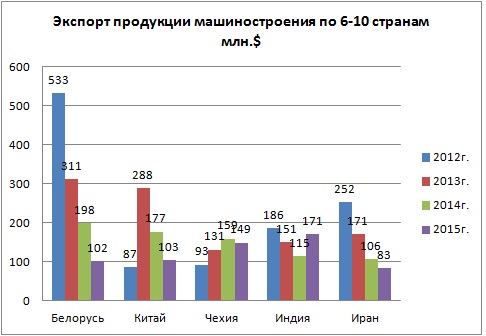

Из приведенного графика видно, что с 2012г по 2015гг экспорт упал почти в 3 раза.

Куда продается?

|

|

Страна |

2012 |

2013 |

2014 |

2015 |

|

РФ |

2271 |

2222 |

1678 |

903 |

|

Казахстан |

189 |

198 |

170 |

133 |

|

Индия |

94 |

65 |

78 |

132 |

| Германия | 114 | 121 | 122 | 105 |

| Китай | 62 | 201 | 97 | 70 |

|

Иран |

197 |

152 |

98 |

68 |

|

Беларусь |

140 |

132 |

87 |

43 |

| Польша | 65 | 45 | 59 | 42 |

|

Вьетнам |

11 |

10 |

14 |

41 |

|

ОАЭ |

9 |

59 |

14 |

30 |

|

Узбекистан |

164 |

58 |

52 |

24 |

| Нидерланды | 21 | 32 | 25 | 23 |

Зеленым выделены страны, экспорт в которые по данному виду продукции, пусть с колебаниями, но рос, красным - падал. У остальных он колебался вокруг достигнутых ранее значений. Т.е. рос он в Индию, Вьетнам, ОАЭ, а падал в страны СНГ.

Динамика по группам стран представлена на графике:

Из графика видно - экспорт в страны Европы и остальные страны уменьшился незначительно, в отличие от экспорта в страны СНГ, который обвалился.

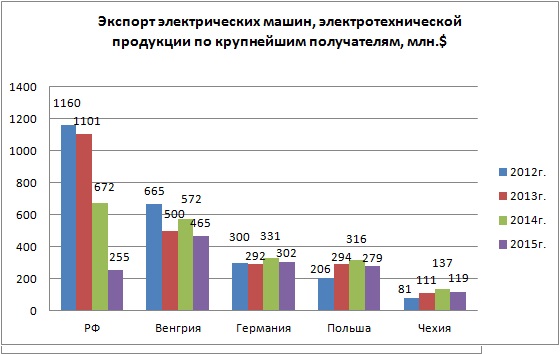

С экспортом электротехнической продукции совершенно иная ситуация. Если в 2012г. основной экспорт был в РФ, обгоняя ближайшую страну ЕС Венгрию в 1.7раза, то в 2015г. экспорт в РФ упал в 4.5раза и теперь по объему находится лишь на 4-м месте, уступая экспорту в Венгрию, Германию и Польшу.

Как видно из графика, экспорт электротехнических изделий эти годы сильно упал в страны СНГ (РФ, Казахстан, Беларусь, слабее падение в Молдову). Экспорт в Венгрию - наибольший среди всех покупателей украинской электротехнической продукции, также падал эти годы, хотя и незначительно.

Рос экспорт в Словакию и Нидерланды, в остальные страны - колебался вокруг ранее достигнутых значений.

|

Страна |

2012 |

2013 |

2014 |

2015 |

|

Венгрия |

665 |

500 |

572 |

465 |

| Германия | 300 | 292 | 331 | 302 |

| Польша | 206 | 294 | 316 | 279 |

|

РФ |

1160 |

1101 |

672 |

255 |

| Чехия | 81 | 111 | 137 | 119 |

|

Словакия |

60 |

71 |

71 |

73 |

|

Казахстан |

124 |

82 |

57 |

40 |

|

Белорусь |

67 |

55 |

40 |

32 |

| Португалия | 2 | 17 | 39 | 32 |

|

Нидерланды |

8 |

20 |

19 |

28 |

|

Молдова |

42 |

42 |

33 |

28 |

Распределение экспорта электротехнической продукции по группам стран представлен на графике:

Экспорт электротехнической продукции идет, главным образом, в Европу, экспорт в страны СНГ, включая РФ, быстро снижается и уже во много раз отстает от европейского.

Как уже отмечалось, экспорт железнодорожной техники (в основном вагонов) обвалился во все страны СНГ и Прибалтики Падение экспорта в РФ составило 24 раза, в Казахстан - в 198раз, в Беларусь - в 40раз, в Латвию - в 21раз.

Без изменений остался экспорт в Германию, Болгарию, увеличился в США. Но объемы всюду, кроме РФ, незначительные.

|

Страна |

2012 |

2013 |

2014 |

2015 |

|

РФ |

2636 |

1743 |

601 |

110 |

| Болгария | 23 | 19 | 16 | 17 |

| США | 1 | 6 | 25 | 15 |

|

Литва |

26 |

31 |

4 |

8 |

|

Белорусь |

279 |

76 |

28 |

7 |

|

Казахстан |

753 |

326 |

57 |

4 |

Распределение экспорта железнодорожной продукции по группам стран представлено на графике:

Экспорт за пределы СНГ не растет, главным образом потому, что продается традиционная продукция, находившая спрос в республиках Прибалтики и странах, ранее дружественных к СССР. Мировой кризис резко снизил спрос на нее, а ничего нового на рынок представлено не было.

Экспорт транспортных средств (кроме железнодорожных) снизился также за счет стран СНГ. Экспортеры (в 1-ю очередь КРАЗ) нашли себе покупателя в Египте

Из графика видно обвальное падение экспорта в РФ (в 9раз), такое же сильное паление в Беларусь. На графике не показана динамика экспорта в Казахстан, Узбекистан, Туркменистан, т.к. там падение практически до 0

В то же время экспорт в Египет вырос и почти догнал экспорт в РФ. Небольшой рост продаж в Германию, Польшу, Нигерию пока не достиг заметных объемов.

Распределение экспорта по группам стран представлено на графике:

Экспорт в Европу и иные страны существенно не растет, колеблясь вокруг ранее достигнутых небольших уровней. А в страны СНГ резко падает. Видимо, дело в том, что основными покупателями были нефтяные страны, попавшие в кризис из-за резкого снижения цен на нефть.

Экспорт летательных аппаратов уменьшился по всем направлениям, но в РФ особенно сильно. В 2015г. в РФ было экспортировано всего на 7млн.$ летательных аппаратов - всего ничего. В 7 других стран было продано больше, что видно на графике.

В 2012г. продажи летательных аппаратов в США находилось практически на том же уровне, что в РФ, причем, в США - это было преимущественно космическая техника. Падение захватило все страны. В 2015г. примерно одинаковые продажи были в 4 страны - Кубу, КНДР, Германию и США. - чуть более 20млн.$

В 2012г. был всплеск экспорта в страны ЕС и США/, связанный с участием в космических программах. В 2013г. продолжения не последовало, и экспорт резко упал. Экспорт в СНГ никогда не был значительным, а в 2015-м вообще упал чуть ли не до 0. В 2015-м наблюдалось небольшое увеличение экспорта в Европу и Америку, но величины оставались незначительными.

Экспорт приборов и аппаратов (в т.ч. оптика) в РФ упал с 141 до 37млн.$, т.е. в 3.8раза Экспорт в Латвию за тот же период вырос с 1 до 14, в Италию с 1 до 10млн.$

Как видно из графика, к 2015г. экспорт приборов в страны СНГ опустился ниже, чем в Европу. При этом экспорт в Европу вырос очень незначительно, но экспорт в страны СНГ упал довольно сильно.

Экспорт судов за прошедшие 4 года резко снизился в РФ - с 89 до 33млн.$, в Норвегию и Панаму с 26 и 16млн.$ соответственно, до 3-х

В то же время начались поставки в Турцию и Италию - 21 и 16млн.$ соответственно.

Распределение экспорта судов по группам стран представлено на графике:

Таким образом, в 2015г. экспорт судов распределялся примерно поровну между СНГ, Европой и остальным миром, но объем экспорта был небольшим.

Статистика еще выделяет экспорт часов и музыкальных инструментов, хотя эти товары экспортируются на очень незначительные суммы

Часы экспортируются в основном в Францию и Швейцарию на сумму меньше 1млн.$. Музыкальные инструменты - в Германию (на 0.5млн.$) и понемногу в Молдову Словакию.

Экспорт основных видов машиностроительной продукции.

По группе машиностроительного оборудования в основном экспортируются двигатели, насосы, подшипники, строительная техника, металлургическое оборудование. Динамика их зарубежных поставок представлена на графике:

По всем основным видам продукции было падение экспорта. В основном, за счет экспорта в страны СНГ и другие зависимые от цен на нефть страны.

Наибольший экспорт в данной группе был по различным двигателям (в основном, турбореактивным) и запчастям к ним.

|

Страна |

2012 |

2013 |

2014 |

2015 |

|

РФ |

730 |

767 |

670 |

437 |

|

Индия |

60 |

40 |

52 |

98 |

|

Иран |

166 |

94 |

92 |

56 |

| Китай | 51 | 156 | 86 | 44 |

|

Вьетнам |

4 |

6 |

12 |

38 |

| Германия | 16 | 13 | 8 | 10 |

В Белорусь в 2012 отправлялось двигателей на 23.5млн.$, а в 2015-м уже на 4.4, столько же, сколько в ОАЭ или в Польшу.

Т.е. экспорт двигателей в зависимые от нефти страны резко упал вместе с ценами на нефть. а в некоторые другие страны вырос, но гораздо слабее.

Следующая позиция - насосы. Если по двигателям экспорт упал на 50%, то по насосам значительно сильнее - в 2.4раза.

|

Страна |

2012 |

2013 |

2014 |

2015 |

|

РФ |

356 |

314 |

312 |

236 |

|

ОАЭ |

0.4 |

0.5 |

3 |

22 |

|

Казахстан |

30 |

26 |

17 |

13 |

| Китай | 2 | 23 | 4 | 15 |

|

Индия |

7 |

7 |

4 |

9 |

| Узбекистан | 70 | 6 | 6 | 8 |

Очевидно, экспорт насосов больше ориентирован на страны СНГ и нефтезависимые страны. Насосы - более традиционный товар с меньшим удельным весом принципиально новой продукции. Возможно поэтому падение его экспорта в условиях кризиса сырьевых рынков более заметно.

Экспорт подшипников, валов за 4 года снизился на 40%. Основными покупателями как были, так и остались РФ, Германия и Индия. Экспорт в Казахстан и Иран, ранее бывший значительным, за последние годы сократился до 4.6 и 1.4 млн.$, соответственно.

|

Страна |

2012 |

2013 |

2014 |

2015 |

|

РФ |

113 |

110 |

75 |

42 |

| Германия | 60 | 68 | 69 | 55 |

|

Индия |

10 |

5 |

7 |

15 |

Экспорт строительных машин и механизмов, в основном, шел в РФ и Казахстан, в меньшей мере в Германию, Финляндию, США. Экспортировались, главным образом, запчасти, в меньшей мере ленточные конвейеры, т.е. опять таки, традиционное оборудование, спрос на которое в кризис падает.

|

Страна |

2012 |

2013 |

2014 |

2015 |

|

РФ |

161 |

192 |

78 |

39 |

|

Казахстан |

30 |

29 |

46 |

20 |

| Германия | 7 | 12 | 12 | 9 |

|

Финляндия |

5 |

7 |

7 |

9 |

Падение экспорта горно-металлургического оборудования в условиях серьезного спада в отрасли вполне объясним.

Экспорт в РФ за 4 года упал с 152 до 36млрд.$, в Казахстан - с 23 до 11 млн.$ Экспорт в Германию остается на уровне 10-13млн.$ - в основном, это дробилки для руды и запчасти. Если же говорить о прокатном оборудовании, то за пределы СНГ оно поставляется в Словакию на 5млн.$ в год.

Другие группы:

- Запчасти для турбин. Экспорт растет, в 2015г. составил 80млн.$ в основном, за счет Казахстана, который превысил экспорт в РФ (43 и 35млн.$ в 2015-м году, соответственно).

- Запчасти для атомных реакторов - весь экспорт идет в РФ, причем, каждый год увеличивается, хотя объем его остается незначительным. С 2012 по 2015г. он вырос с 4 до 19млн.$.

- Типографское, копировальное оборудование. Экспорт в Нидерланды вырос с 15 до 18млн.$, в РФ практически прекратился. Небольшие объемы поставляются в Польшу и Австрию.

По всем остальным основным машиностроительным группам продукции произошло падение экспорта в РФ и другие страны СНГ, не компенсированное ростом в другие страны.

Это сельскохозяйственные машины - падение в 2 раза (со 166 до 84млн.$), холодильники - в 4.2раза (с 142 до 34млн.$), теплообменники - падение в 5.4раза (с 204 до 38млн.$), котлы - в 2 раза и т.д.

Общее у всей этой продукции то, что она поставляется или только в страны СНГ, или в небольших объемах еще в страны Прибалтики и бывшее СЭВ. Т.е. это традиционная продукция, рассчитанная на оставшийся с социалистических времен спрос.

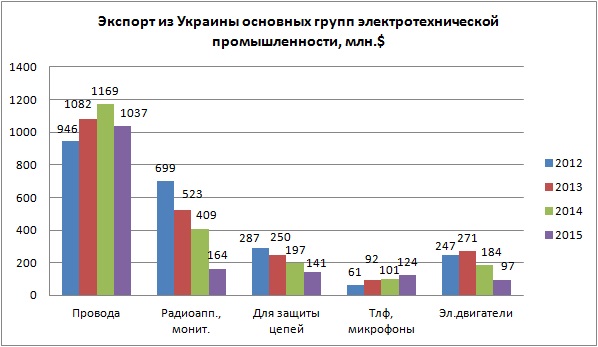

Экспорт основных видов электротехнической продукции

Динамика экспорта различных групп электротехнической продукции различна. Потому что тут появились новые производства, изначально ориентированные на современный мировой рынок. И у них нет спада или спад незначительный.

Экспорт проводов рос, в 2015г. рост остановился, но остается выше 2012г. А в 2016-м году уже запущены 2 новых завода по его производству для западного рынка.

Основу экспорта проводов (90%) составляет автомобильная проводка.

Экспорт проводов сосредоточен в страны Западной Европы (для чего, собственно, на территории Западной Украины и строились специализированные предприятия). Крупнейшие покупатели (2015г.)

Польша 262млн.$

Германия 236млн.$

Венгрия 181млн.$

Чехия 109млн.$

Словакия 71млн.$

Значительно меньше экспортируется в

Португалия 30млн.$

РФ 30млн.$ (не автомобильный провод)

Великобритания 23млн.$

Румыния 20млн.$

Нидерланды 15млн.$

Не автомобильный провод экспортируется в РФ, а также Молдову, Венгрию и Польшу.

Экспорт радиоаппаратуры и мониторов уменьшился за 4 года в 4.25раза. Основой падения - экспорт мониторов в РВ и Венгрию. Падение в РФ было в 15раз, в Венгрию - в 8.

|

Страна |

2012 |

2013 |

2014 |

2015 |

|

Венгрия |

350 |

153 |

180 |

63 |

| Эфиопия | 0 | 1 | 17 | 19 |

|

Индия |

31 |

21 |

3 |

12 |

| РФ | 211 | 189 | 129 | 13 |

| Белорусь | 8 | 49 | 12 | 13 |

Экспорт в Эфиопию (как и в Индию) - это радиолокационные устройства.

Следующая группа - аппаратура для защиты цепей. Экспорт упал в 2 раза за счет РФ. Экспорт в Германию не изменился, а в Венгрию даже слегка вырос. В остальные страны экспортируется незначительное количество аппаратуры.

|

Страна |

2012 |

2013 |

2014 |

2015 |

|

РФ |

124 |

104 |

74 |

40 |

| Германия | 50 | 54 | 54 | 46 |

|

Венгрия |

8 |

7 |

10 |

13 |

По группе телефонов и микрофонов происходил рост экспорта. В основном, это экспорт телефонов и запчастей для него в Венгрию. Если в 2012г. он составлял 7млн.$, то в 2015г. уже 80.5млн.$, причем каждый год экспорт удваивался. Экспорт аппаратуры для приема голосовой информации в Израиль и Нидерланды составил ок. 8млн.млн.$ в каждую из стран. Экспорт данной аппаратуры в РФ и другие страны СНГ незначителен.

Экспорт традиционной украинской продукции - электродвигателей и трансформаторов в 2014г. упало ниже 100млн.$ (по 97млн.$ каждый).

Падение экспорта электродвигателей произошло в РФ (с 208 до 67млн.$). Экспорт в Казахстан, наоборот, немного вырос - с 4 до 15млн.$. Экспорт в остальные страны незначительный. Так, в 2015г. был поставлены электродвигатели на 1млн.$ в Данию.

Экспорт в РФ упал с 342 до 45млн.$, в Казахстан - с 52 до 8млн.$. Экспорт трансформаторов в Германию сохраняется на уровне 8млн.$. В 2015г. 9млн.$ достиг также экспорт в Венгрию. Начался экспорт в Саудовскую Аравию на 3млн.$ и в Перу на 1.2млн.$ Все это абсолютно не те объемы, которые могут компенсировать падение экспорта в РФ. Очевидно, что для замещения объемов нужна продукция, специально предназначенная для западных рынков, а не та, от которой в условиях кризиса и политических конфликтов отказалась РФ.

Среди прочих видов продукции стоит отметить рост экспорта электробритв в Венгрию - до 10млн.$

Экспорт водонагревателей составил 92млн.$, практически не изменившись за последние годы (в 2012-м - 88млн.$ в 2014-м - 101млн.$). Основу его составляет экспорт нагревательных элементов (ТЭНов) в Венгрию (60млн.$). Экспорт водонагревателей в РФ уменьшился с 18 до 10млн.$. Начался экспорт в Испанию - 3.7млн.$.

Экспорт транспортного оборудования

Динамика экспорта железнодорожного транспорта достаточно проста, его основой был экспорт вагонов, который в 2015г. практически прекратился (45млн$).

Экспорт локомотивов и ранее был небольшим, а в 2015-м году совсем упал (37млн$). Экспорт станционного и колейного оборудования снизился почти до 0. На 1-м месте теперь экспорт запчастей - 118млн$

Основной экспорт вагонов продолжает поступать в РФ (33млн$ - в 2012-м было 1786млн$). Экспорт в Казахстан упал ниже 1млн$ (в 2012-м было 703млн$). Практически прекратился экспорт вагонов в Эстонию и Латвию (в 2012-м он составлял 128 и 55млн$, соответственно). Экспорт в Литву сохранился на уровне 5млн$ (в 2012-м было 22).Прекращение экспорта в Прибалтику также связано с кризисом в РФ, лишние вагоны российские железные дороги отдают туда в аренду.

Экспорт локомотивов практически полностью идет в РФ (плюс около 3млн$ в Латвию).

Экспорт запчастей в РФ сократился за 4 года с 554 до 43млн$. Экспорт в Болгарию удерживается на уровне 17млн$, в США - 15млн$

Станционное оборудование, в основном, экспортируется в Белорусь.

Экспорт автотранспорта - это также, главным образом, запчасти

Но в 2015-м году и запчасти покупались плохо, в 2раза меньше, чем в 2012-м. На 28млн$ - РФ, по 8.7млн$ Египет, 7.7млн$ - Беларусь. При этом падение экспорта было по всем указанным странам.

Экспорт грузовых автомобилей - это, главным образом, Египет 23млн$ (из 39 общего экспорта). Экспорт в Египет начался в 2013-м году, до этого он был незначительным. Соответственно, экспорт в РФ упал ниже 7млн$. Можно отметить начало в 2015г. экспорта грузовиков в Италию (2.5млн$) и Лаос (1.3млн$).

Экспорт тракторов - основной экспорт как был в РФ, так и остался (14.6 млн$ из 26.5) При этом экспорт в РФ в 2014г. был 40, а в 2012-м 65.5млн$. В 2015-м начался экспорт тракторов в Италию (ок. 4млн$), но прекратился в Египет на ту же сумму.

Экспорт спецавтомобилей практически не сократился благодаря началу поставок в Нигерию - около 7млн$ в 2014 и в 2015гг Экспорт в РФ упал до 0.

Экспорт легковых автомобилей в страны СНГ практически прекратился (в 2012-м в РФ было поставлено легковых автомобилей на 209млн$, в 2013-м на 36, в 2014-м на 4, а в 2015 меньше, чем на 1млн$). Но начались поставки в Германию - на 5.6млн$, а также США и Литву на сумму более 1млн$. Естественно, это никакая не компенсация потерянным объемам. Но может быть начало нового направления экспорта.

Экспорт судов в 2015г. несколько увеличилось после падения в предыдущем 2014-м году.

Грузовые суда в 2015-м экспортировались в РФ - 33млн.$, в Италию - 16млн.$ и в Турцию 12млн.$ Экспорт в РФ поднялся после падения в 2014-м, однако в предыдущие годы он был значительно выше (51.5млн.$ в 2012-м) Экспорт в Италию и Турцию начался в 2015-м году.

Экспорт яхт в 2015г. несколько упал, в сравнении с 2014-м, но остается выше 2012-го. А вот экспорт надувных судов уверенно, хотя и незначительно, растет каждый год В 2015-м году было продано зарубеж надувных судов на 17млн.$. Это небольшая сумма с т.зр. общего объема экспорта Украины. Но это экспорт небольших частных предприятий, созданных бывшими авиаинженерами с 0 и сумевшими занять ведущие позиции на мировом рынке в своей позиции.

Основной покупатель украинских яхт - это Турция (это не надувные суда) - 7.7млн.$ в 2015г. Надувные суда равномерно поставляются на рынки разных стран, объем поставок порядка 2млн.$ - это Норвегия, Швеция, Австралия, в остальные страны - на меньшие суммы.

Экспорт приборов и автоматики в 2015-м году также уменьшился.

Основным товаром данной группы экспорта являются измерительные приборы. Около 14млн.$ их было поставлено в РФ и Латвию.

Экспорт в РФ каждый год падал от 41.5млн.$ в 2012-м до 13.6млн.$ в 2015-м, а в Латвию, наоборот, начался в 2014-м, и в 2015-м достиг 13.8млн.$. В РФ поставляются разные измерительные приборы, в Латвию - на всю сумму счетчики газа. На 5.8млн.$ измерительных приборов было также поставлено в Венгрию.

Медицинские приборы и приборы автоматики поставляются, главным образом, в РФ. Сокращение их поставки на протяжении всех 4-х лет не было компенсировано ростом в другие страны.

Оптоволокно и оптические приборы всегда экспортировались в небольших количествах в РФ, Германию и Нидерланды. В 2015-м экспорт увеличился за счет поставок астрономических оптических приборов в Италию на сумму 6.5млн.$.

Таким образом, основу экспорта машиностроения из Украины до недавнего времени составляли машины и аппаратура, выпуск которой был освоен во времена СССР, и которая традиционно поставлялась в РФ, другие страны СНГ и бывшие страны СЭВ. Это вагоны, двигатели, насосы, трансформаторы. В большинстве своем это продукция без технологических новшеств, лишь с некоторыми улучшениями, давно освоенными в мире.

Мировой бум начала 2000-х позволил существенно увеличить ее экспорт. Этому помог и рост цен на сырьевые товары, добываемые нашими основными покупателями, ведь их платежеспособность резко возросла. Машиностроители искали пути и на европейский рынок, но там традиционные товары были в достаточном количестве и в более привычном виде, поэтому объем таких поставок был невелик и являлся приятным бонусом к экспорту на традиционные рынки. Например, на 1млрд.$ экспорта в страны СНГ еще 50млн. $ - в европейские страны.

Все поменялось с падением цен на сырьевых рынках. Наши основные покупатели резко сократили закупки. На европейских рынках также спрос не увеличился, там тоже перепроизводство традиционных товаров. Все усилия украинских машиностроителей перенаправить продукцию, которую перестали покупать в странах СНГ, на европейский рынок приводят к очень небольшому росту продаж, что вполне естественно.

Совершенно другой результат получается, когда в Украине производится продукция, с самого начала ориентированная на европейский рынок. Так специально построенные под европейский рынок предприятия по производству автомобильного кабеля дают сегодня основной объем машиностроительного экспорта – более 20%. Увеличивается объем продаж новой продукции, которую недавно возникшие фирмы начали производить в расчете на современный рынок. Это телефоны и ТЭНы, надувные лодки и различные бытовые электроприборы. Просто ее удельный вес слишком мал, чтобы изменить негативную тенденцию рынка.

Говорят, что экспорт упал из-за политических проблем с РФ. Цифры, однако, показывают, что дело не в политике. Ведь сам по себе экспорт никуда не делся, продукция в РФ продается, даже вагоны притом, что в РФ свои заводы стоят. Просто очень мало продается. И в другие страны, зависящие от нефти, гораздо меньше продается, чем ранее. Там, где политика не влияет.

Т.е. изменился рынок. То, что освоено в 20-м веке, больше не имеет должного спроса. Нынешний рынок требует инноваций, предприниматель должен следить за изменениями и пытаться и предугадать, чтобы его продукция продавалась. Для существования таких предприятий нужны соответствующие институты. Действительно, странно думать, что такими качествами обладает тот, кто умеет договориться с властями и чиновниками, чтобы его не трогали. Чаще всего умение договориться с властями и умение угадывать потребности рынка – 2 совершенно разных умения, присутствующих у совершенно разных людей А если к этому добавить ограничения валютного рынка, делающие невозможным работу на сложных международных рынках, динамика экспорта машиностроительной продукции из Украины становится понятной и легко объяснимой.

| < Предыдущая | Следующая > |

|---|

.jpg)